PRESTAZIONI OCCASIONALI NELL’EXTRALBERGHIERO

Possibili due regimi fiscali e contributivi completamente diversi, secondo la natura della prestazione. Focus sui co-host e sulle collaborazioni per le piccole attività turistiche. Sanzioni severe, ma anche importanti agevolazioni fiscali, spesso non utilizzate. Non più valido il limite dei 30 giorni

Con questo articolo Extralberghiero.it approfondisce gli aspetti del rapporto di lavoro occasionale nel settore extralberghiero, una materia importantissima, vista la piccola dimensione media delle imprese.

Se ne occupano Maria Vinciguerra, consulente del lavoro già titolare di strutture ricettive, insieme a Sergio Lombardi, che è autorizzato alla consulenza del lavoro dalla L. 12/1979.

Per cominciare, esistono due diverse forme di prestazione occasionale, che hanno natura completamente differente fra loro. Queste due forme di collaborazione, che hanno trattamenti fiscali e previdenziali molto diversi, sono spesso confuse fra loro e impropriamente applicate.

LE DUE DIVERSE FORME DI COLLABORAZIONE OCCASIONALE

- prestazione occasionale “subordinata”

- prestazione occasionale di lavoro autonomo

Mentre le prestazioni occasionali “subordinate” (1) vengono svolte sotto la direzione del committente, le prestazioni autonome occasionali (2) non hanno vincolo di subordinazione o di coordinamento.

NATURA DELLA PRESTAZIONE

Proviamo ad applicare al mondo del turismo questi principi, naturalmente escludendo i lavoratori dipendenti e i lavoratori autonomi con partita Iva, ed i rapporti di lavoro in cui il datore di lavoro non ha una partita Iva.

Sono sicuramente sotto la direzione del committente e quindi inquadrabili nella prestazione “subordinata”:

- Personale di pulizia,

- Addetti al ricevimento (check-in/check-out),

- i relativi controller, che anch’essi operano in modo esecutivo in schemi organizzativi del committente (le prenotazioni e le procedure di controllo e supervisione),

- Addetti all’assistenza clienti,

- Factotum.

Mentre hanno elementi di lavoro autonomo:

- Co-host,

- Fotografi,

- Home stager,

- Addetti al revenue,

- Webmaster,

- Specialisti SEO.

LIMITI REDDITUALI

- la prestazione occasionale “subordinata” ha per il collaboratore un limite reddituale di 2.500 euro per ogni datore di lavoro e un tetto massimo di 5 mila euro lordi;

- la prestazione occasionale di lavoro autonomo non ha un tetto massimo: la soglia di 5 mila euro netti comporta solo la contribuzione Inps.

I limiti di reddito annuali validi per la prestazione occasionale “subordinata” sono i seguenti:

- 5.000 euro totali per ciascun collaboratore occasionale “subordinato” (ma non oltre 2.500 euro con lo stesso datore di lavoro);

- ogni datore di lavoro può comunque pagare compensi totali annuali per prestazioni occasionali “subordinate” non superiori a 10.000 euro;

- le prestazioni occasionali “subordinate” possono essere utilizzate solo da datori di lavoro che hanno fino a 10 dipendenti;

- oltre 10 dipendenti a tempo indeterminato non è possibile utilizzare la prestazione occasionale.

COMPENSO MINIMO

La prestazione occasionale “subordinata” è anche soggetta ad una retribuzione minima oraria, pari a 9 euro e ad una retribuzione minima giornaliera di 36 euro.

ULTERIORI AGEVOLAZIONI

In alcuni casi, i compensi per le prestazioni occasionali “subordinate” sono computati al 75%, e quindi il tetto diventa di 3.333,33 euro per ogni datore di lavoro e 6.666,66 euro totali all’anno. L’agevolazione compete quando le prestazioni sono svolte dai seguenti soggetti:

- titolari di pensione di vecchiaia o di invalidità;

- giovani con meno di venticinque anni di età, se regolarmente iscritti a un ciclo di studi scolastici o universitari;

- disoccupati;

- percettori di prestazioni di sostegno del reddito.

LIMITE DI UTILIZZO

Oltre al tetto dei 5.000 o 6.666 euro, bisogna considerare il numero massimo di ore all’anno per la prestazione occasionale subordinata, che è pari a 280 ore per lavoratore. Se viene superato il limite di 280 ore, il rapporto di prestazione occasionale subordinata si trasforma in un rapporto di lavoro subordinato full time a tempo indeterminato.

Il contratto di lavoro autonomo occasionale invece non ha un limite massimo di durata del rapporto nell’anno, né un limite massimo annuale di reddito pari a 5mila euro. Il limite dei 5 mila euro obbliga solo al pagamento dei contributi INPS.

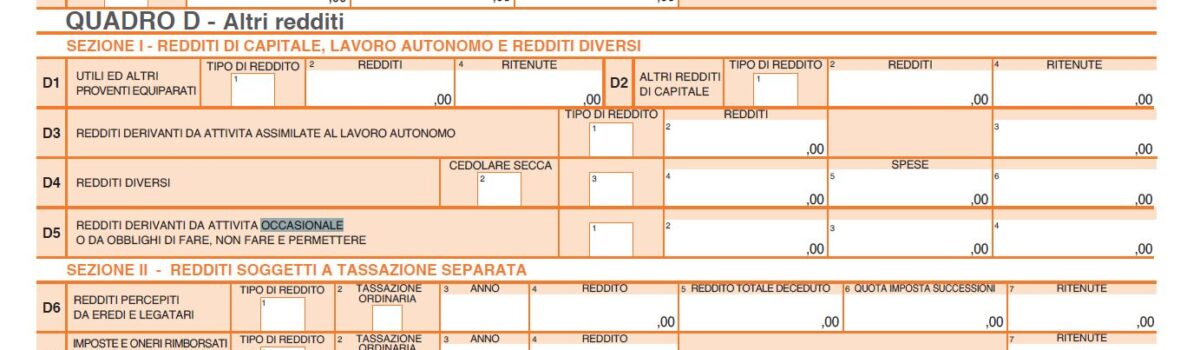

TASSAZIONE

Se in questa prima parte dell’analisi si è già compreso che la prestazione occasionale in molti rapporti di lavoro nel turismo non è correttamente applicata, è al momento della tassazione che emergono altri errori.

Le due diverse prestazioni hanno infatti regole completamente diverse:

- la prestazione occasionale “subordinata” è completamente esente da tassazione (entro i 5 mila euro all’anno);

- la prestazione occasionale di lavoro autonomo è soggetta ad una ritenuta d’acconto al 20%, con successiva tassazione in sede di dichiarazione dei redditi.

CONTRIBUZIONE

Mentre la prestazione occasionale di lavoro autonomo è esente da contribuzione fino a 5.000 euro, la prestazione occasionale subordinata è soggetta a contribuzione a carico del datore di lavoro fin dall’inizio del rapporto.

Si applicano alla prestazione occasionale subordinata le seguenti aliquote:

– contribuzione alla Gestione separata INPS: 33,0%

– premio assicurativo INAIL: 3,5%

– oneri di gestione INPS: 1%

ESEMPIO

Prestazione occasionale subordinato per 100 ore

Compenso minimo: 9 euro/ora

Compenso totale: 900 euro

Costo per il datore di lavoro: 900 euro + 300 euro contributi INPS + 31,50 euro premio INAIL + 90 euro oneri gestione INPS

Costo totale per il datore di lavoro = 1.321,50 euro

OBBLIGHI

Per entrambe le forme di prestazione occasionale, è obbligatoria una Comunicazione iniziale preventiva al rapporto, con cui il datore informa della sua volontà di utilizzare la prestazione.

MODALITA’ DI PAGAMENTO DEI COMPENSI

Mentre per la prestazione occasionale autonoma il pagamento avviene in modo diretto al lavoratore attraverso modalità tracciabili, nel caso della prestazione occasionale subordinata, il pagamento del compenso non è diretto, e va fatto con il modello F24 Elementi identificativi (ELIDE) o con carta di credito o di debito e pagamento sul circuito PagoPA.

INCASSO DEI COMPENSI

Per la prestazione occasionale subordinata, il compenso al lavoratore verrà pagato dall’INPS entro il giorno 15 del mese successivo a quello di svolgimento della prestazione. Attraverso la piattaforma informatica, il prestatore potrà acquisire il prospetto paga mensile, con evidenza dei dati identificativi dei datori di lavoro,

dei compensi e della contribuzione INPS/INAIL.

ESCLUSIONI

Dal 1° gennaio 2023, è vietato l’utilizzo del Contratto di prestazione occasionale per le imprese operanti nel settore dell’agricoltura, come ad esempio gli agriturismi.

SANZIONI

I datori di lavoro che non comunicano i rapporti di lavoro occasionali “subordinati” sono soggetti alla sanzione da 500 a 2.500 euro per ogni giornata lavorativa non comunicata, oltre che al rischio di avere in casa un rapporto di lavoro indefinito e contestabile anche dal lavoratore stesso.

Stessa sanzione da 500 a 2.500 euro per le prestazioni di lavoro autonomo occasionale, ma “solo” per ogni rapporto non comunicato.

URBAN LEGEND

Esiste una leggenda metropolitana, secondo cui le case vacanze, i bed&breakfast e le strutture ricettive non imprenditoriali rappresentano una prestazione occasionale e, oltre certi limiti, comportano l’iscrizione all’INPS.

FALSO: anche se i redditi prodotti da CaV, B&B e simili strutture ricettive non imprenditoriali rientrano nella classificazione dei Redditi Diversi (Art. 67 TUIR), per essi non esiste attualmente un criterio di imprenditorialità basato sul reddito o sui giorni di attività nell’anno e, conseguentemente, i titolari non sono soggetti a nessun obbligo contributivo.

Restano invece molte le regioni in cui è prevista una chiusura stagionale obbligatoria per queste strutture extralberghiere. Ricordiamo con l’occasione che per CaV e B&B la cedolare secca non è mai ammessa: vanno tassate solo con Irpef deducendo i costi inerenti.

FREE INFOGRAFICA

In realtà molte di queste regole non sono una novità, ma sono sicuramente passate inosservate e inapplicate per tanti operatori, con conseguenti rischi. In allegato è possibile scaricare un’infografica gratuita con una utile sintesi delle regole della collaborazione occasionale nelle due modalità.

Ringraziamo Sergio Lombardi, Presidente dell’Osservatorio sul Turismo dell’Ordine dei Dottori Commercialisti di Roma, autore di Extra Book e docente di Extra Academy, e vanta importanti incarichi e pubblicazioni anche in materia di rapporto di lavoro.

https://www.extralberghiero.it/prestazioni-occasionali-nellextralberghiero-limiti-tassazione-e-contribuzione-free-infografica/5535/?fbclid=IwAR3se64Wgn6cJwchdVk3mSNI-WTtpYGqLkyEg_YsOo4TXtELpg4h3R5ZExg