Author: admin

Cedolare secca al 26%: cosa sta succedendo e chi dovrebbe pagarla

Pesante aumento del carico fiscale in vista per i redditi da locazione breve fra le prime ipotesi della legge di bilancio. Aumenti a partire da 1.500 / 2.500 euro all’anno

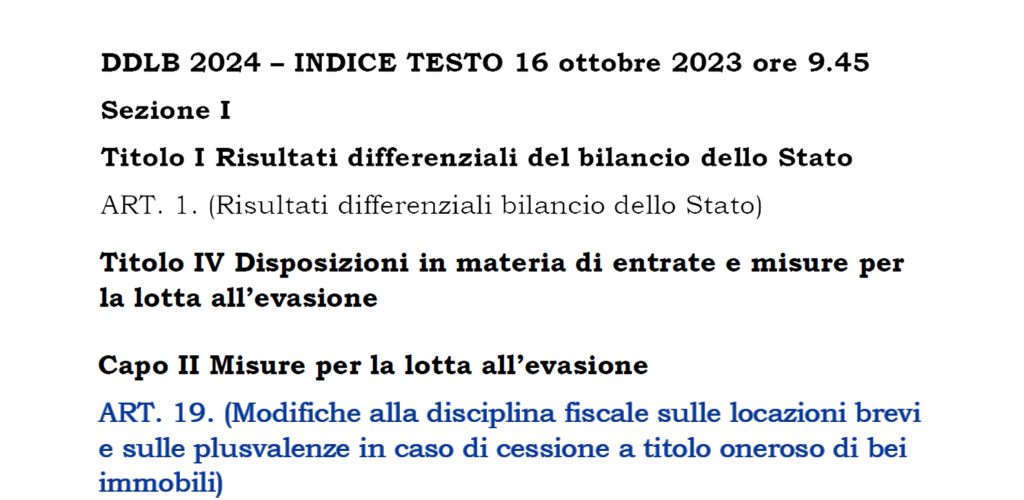

Facciamo un po’ di chiarezza sulla notizia che in queste ore sta allarmando tutti gli operatori dell’extralberghiero, a partire dai locatori brevi e property manager. Nella prima bozza di legge di bilancio 2024, nell’attuale Articolo 18 (Modifiche alla disciplina fiscale sulle locazioni brevi e sulle plusvalenze in caso di cessione a titolo oneroso di beni immobili), insieme ad altre norme fiscali sugli immobili è infatti previsto un aumento della cedolare secca dal 21% al 26%. E, se la legge verrà approvata, entrerà in vigore dal 1° gennaio 2024 con forte incidenza sulle imposte che saranno pagate nel 2025.

L’incremento vale infatti quasi un quarto della tassa piatta, esattamente il 23,81% e la nuova aliquota del 26% è per ora applicabile solo ai redditi da immobili offerti in locazione breve, per questo rischia di ridurre ulteriormente i margini già scarsi in rapporto ai costi fiscali, ai portali e agli intermediari, senza considerare tutte le altre spese indeducibili di utenze, condominio, e in alcuni casi anche canone di locazione.

LA CEDOLARE E’ SOLO PER LE LT (NO CAV, NO B&B)

Una precisazione è doverosa: la locazione turistica è l’unica forma di alloggio autorizzata ad utilizzare la cedolare secca attualmente al 21% (v. anche nostro articolo). Non può essere utilizzata dall’extralberghiero imprenditoriale e neanche da altre forme di extralberghiero non imprenditoriale.

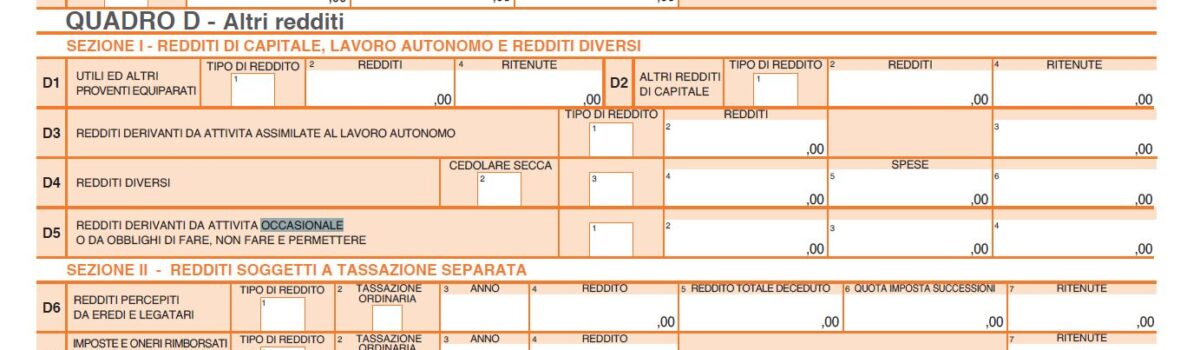

Le locazioni turistiche producono infatti redditi da immobili, soggetti a cedolare, mentre le strutture ricettive extralberghiere non imprenditoriali (tipicamente CaV e B&B), producono e sono classificati come redditi diversi e in particolare “redditi da attività commerciali non esercitate abitualmente”, a cui la cedolare secca non è applicabile.

La tassazione delle strutture extralberghiere non imprenditoriali è quindi esclusivamente con Irpef con deduzione dei costi inerenti e se leggete in altri articoli cose diverse, si tratta semplicemente di articoli generici non specializzati dove magari si utilizzano come sinonimi in maniera indistinta b&b, affitti brevi, airbnb, casa vacanza. Ma facciamo qualche esempio dell’impatto di questo aumento, se verrà approvato.

ESEMPI

Esempio 1:

Proprietario di LT con reddito annuo da locazione breve di 30 mila euro

Reddito = 30.000 euro

Cedolare secca 2023 al 21% = 6.300 euro

Cedolare secca 2024 al 26% = 7.800 euro

Maggiore imposta dal 2024 = 1.500 euro / anno

Esempio 2:

Sublocatore di LT con reddito annuo da sublocazione breve di 50 mila euro

Reddito = 50.000 euro

Cedolare secca 2023 al 21% = 10.500 euro

Cedolare secca 2024 al 26% = 13.000 euro

Maggiore imposta dal 2024 = 2.500 euro / anno

SOLUZIONI

Visto il pesante aggravio fiscale, andrebbe considerata la possibilità di operare in forma imprenditoriale con il regime forfettario e una tassazione effettiva molto ridotta dal 2% al 6% e una contribuzione Inps che può scendere fino al 6,24%. Questo preverrebbe anche eventuali restrizioni alle locazioni brevi.

DISINCENTIVI

Se confermato, l’aumento della tassa, unito agli aumenti dell’imposta di soggiorno, soprattutto in alcuni comuni come Roma Capitale (che presenta tabelle sbilanciate a sfavore dell’extralberghiero ed LT appena passate il 1° Ottobre da 3,50 a 6 euro a notte), rappresentano a tutti gli effetti dei disincentivi per il settore.

Letteralmente, secondo la Treccani, viene definita disincentivazione una “azione politica diretta a frenare una determinata tendenza economica eliminando quegli incentivi che sono considerati dannosi”. Sembra un po’ eccessivo, dato che sono solo le strutture regolari ad applicare la cedolare e l’imposta di soggiorno.

Secondo molti studi le maggiori tasse non solo non contrastano l’abusivismo, ma spingono verso l’evasione e il sommerso.

Tra l’altro, un articolo di Repubblica parla di contrasti nella maggioranza, non solo sulla questione cedolare secca, ma anche per il ddl Santanchè, ancora non ufficialmente presentato dopo cinque mesi dalla sua prima bozza e dopo oltre sette dal primo annuncio.

UN RECENTE TENTATIVO AL 26%

Già il Governo Draghi aveva provato solo due anni fa ad incrementare al 26% l’aliquota della cedolare secca. La batosta all’epoca, ancora più preoccupante perché riguardava anche la cedolare secca per contratti abitativi registrati e addirittura quelli a canone concordato, non riuscì anche per le azioni in difesa della proprietà privata da parte dell’opposizione, che invece ora al Governo ripropone l’aliquota maggiorata al 26%.

L’autore se ne era occupato in questo articolo per Il Sole 24 Ore Econopoly.

ATTACCO AGLI IMMOBILI

Non pensiamo si tratti di un accanimento volontario, ma dobbiamo rilevare che la proprietà immobiliare in generale in Italia e in Europa è già stata per molti mesi sotto attacco con la proposta di direttiva “case green”, che rischiava di imporre standard inaccettabili, costosissimi e mortificanti per gli immobili più vecchi, senza tener conto della diversa natura del patrimonio immobiliare più antico nei nostri centri storici.

Fortunatamente, la direttiva per ora è stata accantonata, come ricorda l’Avv. Spaziani Testa, Presidente di Confedilizia.

Sergio Lombardi è Presidente dell’Osservatorio sul Turismo dell’Ordine dei Dottori Commercialisti di Roma, autore di Extra Book e docente di Extra Academy e del nuovo Super Host Training Camp.

La provocazione: Sciopero per il Vinitaly 2024

Oggi il quotidiano L’Arena ha dedicato la prima pagina e un ampio articolo all’interno, esponendo la nostra protesta nata sull’onda dei continui articoli basati su dichiarazioni unilaterali non sempre verificate, crediamo che una corretta informazione debba riportare le opinioni di entrambe le parti, soprattutto se basate su dati reali, come la tabella sullo spopolamento inesistente da noi pubblicata nei giorni precedenti. Alleghiamo pagina in pdf dell’articolo, il testo integrale della nostra lettera lo trovate nella sezione Articoli del sito e sulla nostra pagina Facebook

SIAMO PRONTI A SCIOPERARE LA PRIMA DOMENICA DEL VINITALY 2024!

Stiamo assistendo da mesi a continui attacchi alle locazioni turistiche, accusate oramai di tutto, al punto che tra poco ci aspettiamo di venire colpevolizzati addirittura di essere noi causa del fenomeno del riscaldamento globale.

Se questa campagna contro di noi locatori turistici dovesse continuare siamo pronti a scioperare la domenica inaugurale del prossimo Vinitaly 2024. Tutte le nostre 2000 strutture chiuderanno per una notte e non ospiteranno gli espositori e i visitatori nazionali e internazionali dell’esibizione fieristica. Dove andranno questi ospiti a dormire? Nei 60 hotel della città già ampiamente esauriti? Oppure nelle città vicine, Vicenza, Mantova, Trento, Brescia, cenando poi nei ristoranti di queste città, facendo colazioni nei bar e pasticcerie di queste città a discapito delle attività scaligere?? Oppure questi espositori direttamente preferiranno non venire e non partecipare alla fiera..

La narrazione è di effetto, fa presa su chi non conosce la materia, ma purtroppo si basa su affermazioni che non sono mai supportate da cifre di fonti ufficiali, e sono tutte facilmente smontabili.

Partiamo da una delle accuse che ci vengono mosse ormai quasi quotidianamente e cioè di essere noi locatori turistici causa del famigerato spopolamento del centro storico di Verona.

A prescindere dal fatto che fa davvero sorridere che la gran parte di tali accuse partano dalla dirigenza di

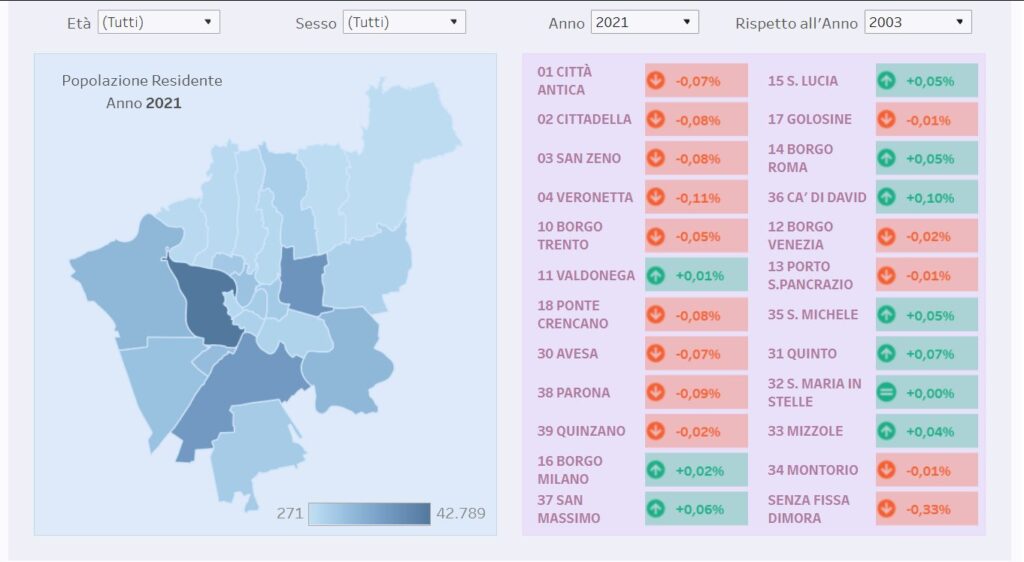

Federalberghi (si noti bene : non da tutti gli albergatori di cui la gran parte ha locazioni turistiche come noi) come se costoro fossero davvero interessati al benessere della popolazione del centro storico e non a provocare un tentativo di danneggiamento dell’immagine pubblica di quello che loro ritengono essere un loro competitor. Ciò premesso, per smontare e rigettare completamente questa accusa è sufficiente visitare il sito del comune alla pagina delle statistiche demografiche dove sono riportati i dati ufficiali (e non le sensazioni o le opinioni) dell’andamento demografico delle varie zone della nostra città , e si potrà evincere che dal 2003 (quando le locazioni turistiche non esistevano ancora) al 2021 il numero dei residenti del centro storico prima circoscrizione è calato di ben lo 0,07€, vale a dire meno di 51 persone.

51 persone in 18 anni. Capite bene che , prima di tutto quella che viene denominata “desertificazione del centro storico” è un fenomeno che non esiste, e in secondo luogo, ammesso che esista non è certo addebitale alle locazioni turistiche che sono comparse nella nostra città solamente nel 2015.

Tali dati si possono appunto controllare alla pagina:

dhttps://public.tableau.com/app/profile/ufficio.statistica.comune.di.verona/viz/TavoleDemografia/Demografia

Siamo stati inoltre accusati di essere noi locatori turistici causa della chiusura delle attività di vicinato: qualcuno ha mai detto quali sono queste attività? Ci sono calzolai, negozi di elettricisti, ferramenta, panifici, sartorie, lavanderie, casalinghi.. E non solo, voglio ricordare che grazie alle locazioni turistiche hanno aperto negli ultimi anni nuovi supermercati in locali sfitti da tempo, creando nuovi posti di lavoro e agevolando le persone anziane residente in centro che non vogliono o non possono andare nei centri commerciali.

Fedealberghi parla anche di “far west” legato sempre alle locazioni turistiche: le regole ci sono, la prima normativa risale al lontano 2013 e la regione Veneto ha costantemente aggiornato le leggi e i decreti in materia, aggiungendo nuove incombenze e sanzioni davvero molto pesanti. Purtroppo chi non rispetta le norme c’è in qualunque settore, e con l’introduzione del codice diminuirà sicuramente la piccola minoranza di abusivi che danneggiano proprio la gran parte delle locazioni turistiche regolari.

Per quanto riguarda poi il cosiddetto “turismo mordi e fuggi” facciamo presente che questo è un fenomeno tipico degli alberghi, il prezzo delle camere scoraggia chi vuole restare più giorni o una settimana, mentre gli appartamenti incoraggiano il turista a restare un po’ di più, non dimentichiamo poi che Verona, da sempre, è una città con una permanenza media di 1,4 notti, quindi forse sarebbe più utile provare a far conoscere la nostra città in maniera migliore al mondo con apposite campagne promozionali anziché provare a limitare e danneggiare le locazioni turistiche.

E poi infine ancora l’accusa di aver noi causato la scarsità di appartamenti a disposizione di studenti o affitti standard: questo in realtà è un problema di lunga data, risale agli anni novanta, con l’abolizione dell’equo canone e la liberalizzazione del mercato, che ha portato gli affitti alle stelle nelle zone più richieste, le strutture vuote sono 5 volte tanto rispetto a quelle adibite a locazione turistica, e ci sono molti appartamenti affittati a professionisti anziché a residenti. Senza considerare che il nodo centrale è che l’attuale normativa del codice civile non agevola i proprietari in caso di morosità da parte degli inquilini, sfrattare un inquilino che non paga richiedere un percorso lungo e tortuoso, e perciò sarebbe la politica che dovrebbe avere il coraggio di modificare la normativa vigente, anzichè cercare un caprio espiatorio per le proprie mancanze.

Ci sono tanti altri punti da controbattere (abbiamo anche letto che ormai ogni palazzo ha un affitto breve, pura fantascienza), come Associazione siamo stufi di sentire queste continue menzogne che si basano sul nulla, e chiediamo da sempre che i media non siano solo cassa di risonanza di una parte, ma che facciano delle ricerche per verificare le affermazioni, serve approfondimento e un dibattito paritario, per poter dare una informazione corretta ed equilibrata.

Il centro storico si sta spopolando o è una bufala?

Nei servizi e nelle interviste viene continuamente ripetuto come un mantra la litania sui centri storici che si stanno spopolando a causa delle locazioni turistiche, per Verona questo non è vero e lo si può vedere dalla banca dati demografica del comune a questo link:

https://public.tableau.com/app/profile/ufficio.statistica.comune.di.verona/viz/TavoleDemografia/Demografia

In 18 anni la circoscrizione prima ha perso lo 0,07%, e tutti i quartieri sono rimasti sostanzialmente stabili, quindi quello che gira è solo propaganda, senza mai essere suffragata da dati o cifre concrete. Le bugie hanno le gambe corte.

Airbnb vuole gestire gli affitti a lungo termine

Lo annuncia l’amministratore delegato della piattaforma Brian Chesky, che spiega di volersi dedicare anche al noleggio di automobili.

Incalzato dai provvedimenti che da New York a Firenze vogliono cambiare il volto del turismo di massa, l’amministratore delegato di Airbnb Brian Chesky ha dichiarato che, a partire dal 2024, l’azienda leader nel settore degli affitti brevi incentrerà il suo modello di business sulle permanenze di lungo periodo.

Le dichiarazioni

A riportare la notizia è il Financial times, al quale Chesky ha lasciato una intervist. Sebbene nella seconda metà del 2023 solo il 18% delle prenotazioni su Airbnb richiedano un affitto a trenta giorni, Chesky vede nel canone a lungo termine un’opportunità per la crescita dell’azienda. I vertici della piattaforma considerano che gli affitti mensili abbiano acquisito sempre maggiore rilievo a seguito degli stravolgimenti portati nel mondo del lavoro dalla pandemia da Covid-19. Il lavoro da remoto, infatti, iniziato su larga scala durante i confinamenti imposti dalle autorità dei vari paesi per evitare la diffusione del contagio, è ormai diventato una pratica consolidata per molte aziende. Secondo Chesky, questa novità spingerebbe molte persone a spostarsi e passare, mantenendo l’impiego a distanza, un mese o più in una località diversa da quella in cui vivono abitualmente.

Oltre alla possibile svolta sulla durata degli affitti, Chesky suggerisce che Airbnb potrebbe dedicarsi anche al mercato del noleggio di macchine. “Dopo la casa – ha detto Chesky – la seconda risorsa più importante nella vita di una persone è l’automobile”.

Gli affitti brevi nel mondo

Il sito di tecnologia e informazione Engadget spiega che, se Airbnb dovesse concentrarsi sulle permanenze a lungo termine, potrebbe riconquistare lo spazio perso a seguito dell’emanazione, a New York, delle nuove regole sugli affitti brevi. Da circa un mese, infatti, i proprietari che intendono affittare devono registrarsi presso il comune e, inoltre, è per loro obbligatorio “vivere nell’abitazione che viene affittata ed essere presenti durante il soggiorno degli ospiti, che non potranno essere più di due”.

Seppur in misura molto minore, anche in Italia è in corso un tentativo di regolamentare il mercato dei pernottamenti. Un recente provvedimento (non ancora approvato) elaborato dalla ministra del Turismo Daniela Santanchè stabilisce, oltre ad alcune misure specifiche per i proprietari, il limite minimo di due notti nelle strutture situate nei comuni capoluoghi delle città metropolitane. È inoltre di martedì 3 ottobre la decisione del comune di Firenze di non permettere ulteriori aperture di Airbnb nel centro della città.

Articolo tratto da https://www.wired.it/article/airbnb-affitti-lungo-termine-2024/

Posti letto e metri quadri: ecco i limiti per l’extralberghiero

Quante persone posso ospitare? E’ una doppia o una singola? Regole di base per la capacità autorizzata nelle locazioni turistiche e strutture extralberghiere. Avvio, sanzioni e regolarizzazione. Il caso dei monolocali e microappartamenti.

In questo articolo parleremo dello spauracchio di ogni host: la capacità autorizzata, ovvero il massimo numero di persone che in ogni locazione e struttura è possibile ospitare. Sul numero di posti letto si basano infatti tutte le proiezioni reddituali e le attese di ricchezza nel mondo dell’ospitalità.

Come vedremo, l’eccessiva “densità abitativa” in un immobile turistico può comportare non solo sanzioni e chiusura dell’attività, ma anche un rischio alla reputazione dell’host.

Molti si ostinano infatti a riempire di ospiti l’immobile senza tenere conto dei suoi limiti nella vita quotidiana: case con dieci ospiti e magari un solo bagno, un minifrigo o un fornelletto a fiamma singola, oltre che al disagio dei poveri turisti ospitati, portano matematicamente a recensioni negative. Ma c’è anche un altro lato della medaglia: ospiti che portano in appartamento più persone di quelle dichiarate, mettendo a rischio chiusura di attività che provano a operare in regola.

IL PURGATORIO DELLE CAV MANCATE

Le misure minime degli immobili

Uno dei motivi per cui molti proprietari e gestori di immobili non possono avviare una Casa Vacanze o una attività imprenditoriale sono semplicemente le dimensioni degli ambienti dei loro immobili, che emergerebbero dalla SCIA di avvio attività.

Le leggi e regolamenti regionali prescrivono infatti per le strutture ricettive (CAV, B&B, Affittacamere ma anche hotel) almeno 14 metri quadri per la camera doppia, una barriera insormontabile in molti casi, ma non per gli host fai-da-te, che si riciclano nella locazione turistica.

C’è infatti l’errata convinzione che il numero di posti letto nella LT non sia soggetto ad alcuna limitazione in relazione alle dimensioni degli ambienti.

Peccato che in tutte le città d’Italia il regolamento edilizio comunale prescriva per le civili abitazioni (incluse quindi le LT) le medesime dimensioni: 9 mq per la camera singola e 14 mq per la doppia. Il rischio di sanzioni e anche di chiusura dell’attività è quindi elevato.

Una poltrona letto per due

Fra le soluzioni salvaspazio e moltiplica-posti letto, spopolano brandine, poltrone letto e divani letto. Purtroppo i regolamenti (regionale per le strutture extralberghiere, comunale per le locazioni turistiche) considerano come camere da letto solo le stanze con un vero e proprio letto fisso, una porta e quattro mura (salvo il caso del monolocale – v. di seguito), quindi non permettono di sistemare gli ospiti su divani, poltrone e brandine.

Deroghe eccezionali a questa regola sono previste per il letto aggiunto, che può essere utilizzato occasionalmente ma deve essere immediatamente rimosso.

Sanzioni

Durissime sanzioni sono previste per le violazioni delle regole sui posti letto e sui letti aggiunti. Ad esempio nel Lazio sono previste sanzioni da 500 a 2.000 euro per ogni posto letto in più rispetto a quanto dichiarato nella comunicazione di inizio attività, e nel caso di recidiva le sanzioni raddoppiano. In Val d’Aosta per la stessa violazione le sanzioni vanno da 600 a 6.000 euro. Analoghe sanzioni sono presenti in quasi tutti gli ordinamenti regionali.

Le rettifiche alla capacità dichiarata nella SCIA o CIA comportano spesso la chiusura dell’attività non solo come sanzione accessoria, ma perché le pratiche di locazione turistica in molti casi non possono essere modificate, ma vanno ripresentate ex novo, perdendo così ad esempio la validità delle credenziali Alloggiati Web o il codice identificativo regionale, legati alla vecchia autorizzazione annullata.

SOPPALCHI E ABUSI

Vizi occulti. “Ho trovato un affarone: una casa al Colosseo a 150 mila euro! Cosa vuoi che sia un soppalchetto che non risulta al catasto?”

Al primo posto fra gli impedimenti all’avvio di una struttura ricettiva ci sono gli abusi edilizi non sanati. Fra questi, ci sono quelli insanabili perché troppo costosi da regolarizzare o “impresentabili” all’ufficio tecnico del comune, o che nessun tecnico si sognerebbe di asseverare. Molti preferiscono rimanere LT, vivendo alla giornata e sperando di non ricevere una ispezione.

IL MERCATO DEI MICROAPPARTAMENTI

38 metri quadrati. E’ il confine fra il paradiso della camera doppia e l’inferno della singola ed è la dimensione minima prescritta per un monolocale per offrire due posti letto. Addirittura, sotto i 28 metri quadri non è possibile ospitare nemmeno una singola persona. Non rilevano infatti nel monolocale o nella microcasa le misure della camera: anche se ha più di 14 mq, non autorizza ad ospitare due persone, se l’intero appartamento non ha almeno 38 metri quadri.

Molti non lo sanno e acquistano o affittano d’impulso dei microappartamenti che non produrranno mai i redditi attesi, e si avventurano così in violazioni a catena delle autorizzazioni comunali e degli obblighi di trasmissione dei dati degli ospiti alloggiati alla Questura, esponendosi così a sanzioni penali.

Spesso gli incauti acquirenti e conduttori delle micro unità incollocabili vengono anche convinti di improbabili teorie sui criteri di misurazione della superficie dell’immobile, secondo cui per raggiungere le misure sperate valgono anche i balconi, le mura esterne o i bagni.

COME EVITARE BRUTTE SORPRESE

Primo: mai innamorarsi. In fase di acquisizione di una casa occorre essere cinici e ragionare sull’effettivo reddito che potrà generare, senza gonfiare le stime e fare passi falsi di cui poi pentirsi.

Secondo: dotarsi di un tecnico competente (architetto, ingegnere o geometra) e far misurare l’immobile ex novo e studiarne le caratteristiche e le eventuali irregolarità.

Terzo: diffidare dei prezzi stracciati, che spesso nascondono vizi dell’immobile. Allo stesso modo, devono insospettirvi l’insistenza o fretta del proprietario o del suo incaricato a completare la compravendita o la stipula del contratto di locazione.

Sergio Lombardi è Presidente dell’Osservatorio sul Turismo dell’Ordine dei Dottori Commercialisti di Roma, autore di Extra Book e docente di Extra Academy e del nuovo Super Host Training Camp.

tratto da https://www.extralberghiero.it/posti-letto-e-metri-quadri-nellextralberghiero-ecco-quali-sono-i-limiti/6022/

Le locazioni a uso turistico nell’occhio del ciclone: comparazione internazionale ed evoluzione legislativa

La grande diga sta cedendo: la vexata questio della locazione breve a uso turistico vissuta come concorrenza sleale dell’attività ricettiva regolamentata verrà superata, in Italia, dalla proposta legislativa che sta prendendo forma grazie all’iniziativa della Ministra Santanchè, di cui gira la seconda bozza del DDL da presentare all’esame del Parlamento.

Echi di venti di guerriglia nelle destinazioni più gettonate del mondo, strali dei sindaci nazionali, l’ultima decisione, in ordine di tempo, della municipalità di New York di contingentare fortemente le locazioni inferiori ai 30 giorni, fanno pensare il peggio per il sistema dell’ospitalità in case private, come lo abbiamo visto in Italia negli ultimi anni. Ma anche il turismo come settore economico non rimarrà indenne da queste riflessioni e proposte.

La mia pratica di albergatore, presidente dell’antesignana DMO veronese, property manager, attualmente intellettuale mi consentono di commetare il fenomeno con quel distacco che molti, coinvolti economicamente e schierati su fronti opposti, dimostrano di aver perso in una lotta ideologica che, nell’assenza di senso pratico, cerca di scaricare sulla parte perdente tutte le contraddizioni della società italiana (che non è un’iperbole retorica ma la conseguenza dei troppi discorsi che vengono pronunciati sul fenomeno “casa”).

Questo articolo era nato per commentare una notizia diversa ma non avulsa: con risposta a un interpello alla Agenzia delle Entrate pubblicato il 24 luglio scorso la Direttrice Centrale Piccole e Medie Imprese Divisione Contribuenti ha risposto a un quesito a proposito della richiesta di detraibilità dell’Iva sull’acquisto di un immobile classificato catastalmente come abitativo giustificandola con l’utilizzo strumentale dello stesso ad attività di locazione turistica da parte di un’impresa con oggeto sociale “la gestione e l’esercizio di attività ricreative, sportive, turistiche, anche attraverso la gestione di alberghi, resort, case, vacanza, affitta camere, bed & breakfast, residence e ristoranti”.

“L’Istante ritiene di poter detrarre l’IVA in quanto la locazione turistica dell’immobile è attività assimilabile a quella turistico-alberghiera, per la quale può considerarsi esclusa l’indetraibilità oggettiva prevista dall’articolo 19 bis, comma 1, lettera i) del Decreto IVA. L’attività di ”case vacanze” va ricondotta infatti nell’ambito dell’attività economicarilevante ai fini IVA di servizi di natura alberghiera.” argomenta la società richiedente, così demolendo la difesa che, fin dall’inizio, i proprietari e i gestori degli immobili hanno eretto per mantenere la locazione turistica avulsa dalla normativa regionale che regola, per dettato costituzionale, l’attività ricettiva alberghiera e para (extra o complementare, a seconda delle diciture legislative regionali) alberghiera perchè afferente alla norma nazionale della locazione di cui alla legge 431/98 e successive modifiche; detraibilità Iva interdetta giocoforza a chi non possiede una partita Iva e conduce quindi detti immobili in forma individuale non professionale.

Paradossale che i servizi concessi ai locatori turistici (pulizie al cambio degli ospiti e approntamento della prima dotazione di biancheria) vengano nella fattispecie utilizzati per sostenere la natura para-alberghiera della locazione stessa, che quindi passa da mero godimento di bene ad attività commerciale propriamente detta conducano all’applicabilità dell’Iva sulle operazioni di locazione (attirandole nell’aliquota agevolata del 10% prevista per i servizi ricettivi) e la detraibilità per i costi sostenuti e per l’acquisto dell’immobile, che diventa strumentale funzionalmente e non per natura.

Il parere positivo dell’Ade ai quesiti proposti vengono così argomentati: se generalmente gli immobili di civile abitazione non consentono la detraibilità dell’Iva sull’acquisto, riservata ai costruttori, quando si parli di attività alberghiera, la strumentalità (esclusa dalla classificazione catastale) viene riconosciuta per deduzione, alla quale viene equiparata la gestione professionale (sottoposta alla richiesta di partita Iva) di detti immobili locati a uso turistico ogni volta in cui “… agirà sulla base di un mandato con rappresentanza, conferito dall’Istante, in forza del quale gli atti giuridici posti in essere dal mandatario producono i loro effetti direttamente in capo al mandante. Ne consegue che se la prospettata attività turistico ricettiva è continuata dalla Società anche se per il tramite di un outsourcer nel rispetto della normativa di settore: le relative prestazioni sono assoggettate a IVA nella misura stabilita dal n. 120 della Tabella A, Parte III, allegata al Decreto IVA, ossia 10 per cento (cfr.sul punto anche risposta n. 84 del 2020); in conseguenza dell’imponibilità delle prestazioni di alloggio in esame, in coerenza con i principi generali dell’IVA, l’imposta sull’acquisto di beni o servizi afferenti dette tipologie di prestazioni risulta detraibile benché relativa ad unità che sotto l’aspetto catastale si presentano come abitative…”

Abbiamo così un riconoscimento dell’affinità tra l’attività alberghiera, quella para-alberghiera e la locazione breve a uso turistico con la conseguente attrazione di quest’ultima nell’ambito normativo e regolamentare regionale (e delle due province autonome) per la quale sarà necessaria una revisione legislativa per nuovi criteri tassonomici di classificazione e requisiti minimi per operare, tra i quali il rilascio di una licenza comunale. E così, nelle more di un’impugnazione davanti a qualche tribunale amministrativo, verrà persa autonomia e distinzione tra ospitalità alberghiera ed extra, quando effettuata da soggetti di natura imprenditoriale, rimanendo una riserva per quegli immobili gestiti personalmente, dai proprietari, nell’ambito della gestione patrimoniale personale.

Ma la bozza del DDL arriva a contingentare facoltà, divieti e obblighi, per cui la stessa libertà di utilizzo della cosa posseduta da ogni cittadino, sancita dalla Costituzione Italiana, viene messa in crisi per prese di posizione nette, quanto male organizzate, abbassando di imperio il numero di appartamenti gestibili senza l’attribuzione della qualifica di imprenditore.

Già all’art.1 viene dimostrata l’intenzione di creare un nuovo periodo legislativo autarchico, come molti provvedimenti del Governo Meloni, estendendo gli effetti del provvedimento a tutto il comparto ricettivo italiano, con conseguenze che molte categorie devono ancora metabolizzare (e per contrastare le quali si organizzeranno a giorni, con richieste di modifiche che preannunciano una vita parlamentare quanto meno conflittuale -che in Italia si può sempre superare con una lapidaria questione di fiducia-), sottostimando le reazioni delle regioni alla riserva legislativa sancita dalla riforma del titolo V della Carta.

Abbiamo così un documento assai ambizioso che, invece di affrontare le problematiche del proliferare della locazione breve (la principale: si è rotto il patto di fiducia tra locatore e locatario per cui nessuno è più disponibile ad affittare, senza garanzie ridondanti, dei locali a chi richiede il cambio di residenza, magari ha dei bambini piccoli, e organizza un trasloco coi propri mobili per prendere possesso dell’appartamento….) cerca di creare barriere all’entrata e alla prosecuzione dell’attività, seguendo pedissequamente i suggerimenti della parte “onesta” tra i belligeranti, ossessionati paranoicamente dalle regole e che li zavorrano nell’attività oltre il sopportabile: gli albergatori.

Il tema dell’art.2, che conferma la decisione ventilata con la prima bozza del DDL di impedire l’ospitalità per una sola notte alle locazioni per finalità turistiche “…nelle zone territoriali omogenee A di cui all’art. 2 del decreto interministeriale 2 aprile 1968, n. 1444 dei comuni capoluoghi delle città metropolitane… ” indebolisce l’architettura legislativa della bozza di provvedimento perchè sarà certamente motivo di impugnazione di fronte alla Corte Costituzionale per evidente discriminazione nell’utilizzo del bene posseduto, al punto da meravigliare che un ufficio di verifica legislativa ministeriale abbia validato la proposta: il minimum stay di due notti non è previsto sarà generale su tutto il territorio nazionale, ma dove la normativa prevede gli strumenti urbanistici vengano predisposti per regolamentare costruzione e gestione degli immobili a fine abitativo.

Così come l’influenza del numero di appartamenti per consentire la gestione delle locazioni in forma imprenditoriale o non-imprenditoriale, con la spada di Damocle dell’inapplicabilità del regime di cedolare secca (che ricordo è il 21% sul lordo percepito, quindi una cifra assai elevata perchè calcolata al lordo dei costi di gestione che, nel caso di locazione turistica, sono ingenti), e il paradosso, evidentemente ignorato dal redattore del provvedimento, che tre appartamenti condotti in un borgo dell’Italia centrale obbligano all’ottenimento della partita iva mentre tale obbligo non sussiste per il possessore di due unità immobiliari nel centro di Roma: non mi sembra ci voglia un esperto di estimo per considerare la differenza di incassi che le due fattispecie possono generare…. Senza considerare che, malgrado gli annunci di lotta all’evasione, l’inapplicabilità della cedolare secca fa rivalutare l’opportunità di ricacciare nel buio dell’evasione totale i tanti contratti che erano riemersi grazie all’introduzione (sempre troppo contingentata) della fattispecie.

All’art.3 si conferma l’obbligo dell’adozione del codice identificativo nazionale “ad ogniunità immobiliare ad uso abitativo oggetto di locazione per finalità turistiche” che verranno assegnati dal Ministero, ma previa presentazione in via telematica della relativa istanza, “alle strutture ricettive alberghiere ed extra alberghiere, definite ai sensi delle normative regionali vigenti”.

Insomma CIN per tutti! Con una procedura ancora da presentare, su istanza obbligatoria dei richiedenti, in barba al lavoro fatto dalle Regioni e dai codici identificativi regionali esistenti nonchè l’individuazione delle imprese ricettive classificate (perchè tali sono la partita iva, l’iscrizione alla Camera di Commercio e il codice di attribuzione statistico ISTAT per le imprese registrate). Questa foga di regolamentare fa perdere la bussola alla Ministra e al suo staff, che non si rendono conto che per adempiere a questo cervellotico obbligo, esteso a tutto il mondo del turismo dell’accoglienza, dovranno registrare qualcosa eccedente il milione di richieste tra alberghi (32000), alberghi diffusi (1300), residenze turistico alberghiere (152000), villaggi albergo (1200), campeggi (5800), villaggi turistici (2200), marina resort (150), b&b (29000), locande (n.d.), camere (n.d.), residenze rurali (n.d.), residence (n.d.), appartamenti vacanze (1 milione), case per ferie (n.d.) , ostelli (650) , centri vacanza ragazzi (1500), centri vacanze sociali (almeno 1000), case religiose per l’ospitalità (3500), rifugi alpini (2000), case sugli alberi (500), botti (almeno 100), alloggi galleggianti (almeno 1000) , palafitte (n.d.), grotte (almeno 500), agriturismi (21000), unità abitative ammobiliate non classificate (assimilate alle locazioni a uso turistico), e naturalmente appartamenti… (se ci affidiamo al numero di annunci presenti su Airbnb, e che potrebbero comprendere tutte quelle elencate -tranne, in misura minima, gli alberghi- 630.000 unità!). Questa banca dati sarà pubblica, liberamente consultabile e accessibile agli organi di controllo tributario; così, per dare supporto alla tesi che tutto è funzionale all’evasione fiscale….

All’art.4 vengono definiti requisiti soggettivi del locatore per finalità turistiche che, in linea di principio, può essere condivisibile in quanto funzionale all’attività turistica ma non è peregrino immaginare che avrà l’effetto di dirottare verso la locazione tradizionale chi ha avuto problemi con la giustizia, con il solito pericolo di reimmergere nell’evasione totale quello che già prima era nero e, date determinate condizioni, aveva avuto la facoltà di affiorare alla luce del sole grazie alla cedolare secca.

Nell’art.5, invece, si palesa il cinismo e l’ossessione che caratterizza il sindacato degli albergatori avversi a quella che contestano e definiscono pregiudizialmente “concorrenza sleale”: attribuire alle locazioni per finalità turistica (ma ricordiamo la premessa: cosa vale quel “…per quanto compatibile…” contemplato al punto c del comma 1 dell’art.1 per cui la legge vale anche per le “…strutture ricettive alberghiere ed extra alberghiere…”) identici adempimenti relativi alla prevenzione antincendio con la disciminante dei posti letto: sopra i 25 necessità di ottenere il certificato prevenzione incendi, sotto i 25 l’osservanza del titolo III del Decreto Ministero Interni 9/4/94 che contempla le caratteristiche degli immobili e dei materiali da impiegare negli arredamenti e le dotazioni minime di sicurezza, con la necessità di eseguire tante e tali modifiche agli immobili da rendere antieconomico proseguire l’attività (nelle more della verificabilità da parte degli enti di controllo una verifica estesa, ma questo lo sappiamo non essere mai un problema del legislatore). )Ciliegina sulla torta? La necessità di dotarsi di dispositivi per la rilevazione del monossido di carbonio (senza neanche sollevare dall’obbligo chi non utilizza gas nell’appartamento per alcuna funzione che, visto il livello della burocrazia italiana, non sarà criterio sufficiente per esulare dall’obbligo!). E’ vero che anche Airbnb consiglia gli host, e prevede come requisito per diventare superhost, di installare questo apparato nelle cucine degli appartamenti, ma vederlo inserire con tanta sicumera, lascia un poco interdetti.

L’art.6 introduce definitivamente il limite dimensionale della necessità di aprire partita iva dal terzo appartamento gestito, con sanzioni importanti per chi non ottempera all’obbligo di segnalazione certificata di inizio attività presso lo sportello unico per le attività produttive del comune dove viene svolta l’attività, introducendo per legge nuovi adempimenti e costi per i titolari.

In sintesi, dovevamo aspettare Daniela Santanchè, la Ministra del Governo Meloni, il governo più a destra della storia della Repubblica Italiana, per rivedere introdotte norme cogenti limitative dei diritti della proprietà privata e che aumenteranno le tasse per una categoria di cittadini: un paradosso incomprensibile che minerà la fiducia di gran parte dell’elettorato che pensava di avere al governo una squadra affidabile e rappresentativa della piccola proprietà immobiliare.

E tutto questo evitando di prendere posizione sull’introduzione del codice ATECO per i property manager, espressione della professionalizzazione del settore e per i quali non è l’evasione fiscale o contributiva l’accusa sostenibile, e il nervo scoperto generale, di locatori e imprenditori turistici, della regolamentazione della pubblicazione delle recensioni sulle piattaforme digitali, nuovi arbitri del gradimento del pubblico ai servizi offerti (vista l’inattendibilità della classificazione regolamentata e la scarsa verifica -sempre per lo stesso motivo e con il ritornello della carenza di personale- delle inadempienze).

Un monito mi sento di sollevare, per mettere d’avviso i molti che non hanno dimostrato, sino a ora, di riuscire a coalizzarsi per essere incisivi sulle scelte della Ministra: il principale sindacato degli albergatori, tramite il suo direttore, sa districarsi nei corridoi parlamentari romani, e non pensate sarà un’impresa facile proporre gli emendamenti necessari per contrastare un attacco frontale a un modo di ospitare che ha caratterizzato il terzo millennio in tutto il mondo e ovunque sta ricevendo reazioni avverse… Nel momento peggiore della storia, quando sono tornati alla ribalta i problemi dell’overtourism e le locazioni turistiche sono sul banco degli imputati per fenomeni che hanno scarsa correlazione tra loro (desertificazione dei centri storici, scarsità di residenze per studenti universitari, diminuzione dell’offerta di contratti di locazione tradizionale); quando gli introiti e l’affluenza di turisti hanno superato i numeri sbalorditivi del 2019 (a macchia di leopardo sulle destinazioni italiane), è arrivata l’aggressione definitiva.

Potrebbe essere un cambiamento epocale.

Sergio Cucini tratto da https://it.linkedin.com/pulse/le-locazioni-uso-turistico-nellocchio-del-ciclone-ed-sergio-cucini?trk=public_post_feed-article-content

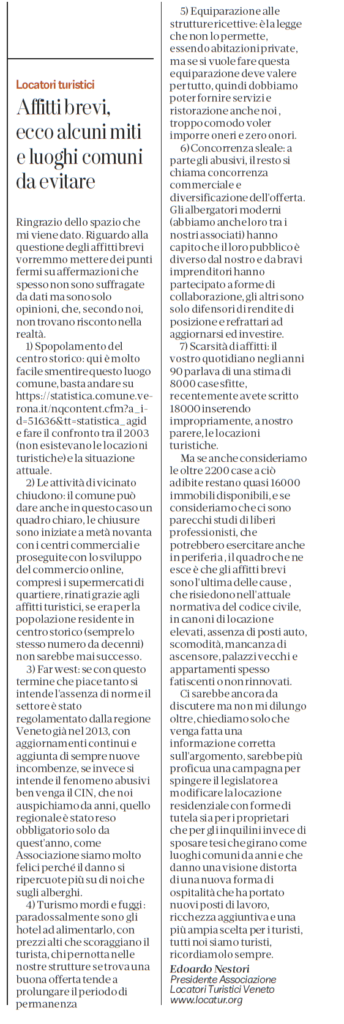

Affitti brevi, miti e luoghi comuni da sfatare

La lettera del nostro presidente pubblicata dal quotidiano L’Arena il 13/09/2023 in cui vengono contestate e smontate tutte le affermazioni quasi sempre non veritiere sul mondo delle locazioni turistiche

AFFITTI BREVI, LA NUOVA BOZZA DEL DDL SANTANCHE’

Affitti brevi, arriva la nuova bozza del governo. Come annunciato all’ANSA dalla ministra Daniela Santanchè l’ufficio legislativo del dicastero del Turismo ieri sera ha inviato ai soggetti interessati (le associazioni che hanno partecipato ai lavori di discussione di questi mesi) il nuovo testo della proposta normativa sugli affitti brevi «al fine di fornire una disciplina uniforme a livello nazionale nonché di contrastare il fenomeno dell’abusivismo nel settore».

Cos’è il Cin

A differenza di maggio il Cin viene collegato all’immobile e non si specifica che può essere chiesto dal proprietario o da un gestore. La novità più forte è sicuramente quella che riguarda l’inasprimento delle sanzioni: multe fino a 5mila euro per chi affitterà una casa per una sola notte e fino a 8mila a chi concede in locazione un immobile a uso abitativo per finalità turistiche privo di Cin.

Soggiorno minimo 2 notti

Viene ribadito il fatto che la durata non può essere inferiore a due notti nelle zone territoriali omogenee che rivestono carattere storico, artistico e di particolare pregio ambientale o da porzioni di essi, comprese le aree circostanti, che possono considerarsi parte integrante, per tali caratteristiche, degli agglomerati stessi. Rispetto alla bozza di maggio vengono eliminate le dergohe che erano concesse nel caso in cui la parte conduttrice fosse costituita da un nucleo familiare numeroso composto da almeno un genitore e tre figli. Scende inoltre da 4 a 2 il limite di appartamenti, dello stesso proprietario, in locazione breve (da 1 a 30 notti) che sul territorio nazionale possono essere tassati con cedolare secca.

Locazioni turistiche come gli hotel

Le case da destinare a locazione per finalità turistica poi, come aveva richiesto Federalberghi, saranno sottoposte alla stessa disciplina prevista per gli alberghi. E quindi dovranno essere dotate di dispositivi per la rilevazione del monossido di carbonio e di requisiti igienico-sanitari e di sicurezza degli impianti. Saranno direttamente le regioni a poter concedere i Cin, mentre i comuni dovranno controllare che gli host segnalino sui canali di promozione, sulle piattaforme social e sulla porta dell’immobile stesso il codice identificativo.

Chiunque propone o concede in locazione un’unità immobiliare ad uso abitativo per finalità turistiche, anche in qualità di intermediario, è tenuto ad esporre il Cin all’ingresso dell’unità immobiliare e all’ingresso dell’edificio, nonché ad indicarlo in ogni annuncio ovunque pubblicato. I soggetti che gestiscono portali telematici hanno l’obbligo di indicare, negli annunci pubblicati nei propri portali, il Cin dell’unità immobiliare destinata alla locazione per finalità turistiche ovvero della struttura ricettiva, alberghiera ed extra alberghiera, previa verifica di corrispondenza con le informazioni riportate nella banca dati. È fatto divieto, in ogni caso, di pubblicare annunci privi di Cin.

La nostra Associazione riscontra elementi positivi (pochi) ed elementi negativi (molti) in questa bozza. Positiva è l’introduzione del Codice Identificativo Nazionale, che permette alle amministrazioni di scovare chi opera abusivamente e danneggia chi invece lavora regolarmente.

Auspichiamo che le OTA si adeguino e possano accedere alla banca dati dei codici, così da poter verificare ogni annuncio e bloccare in sede preventiva i nuovi iscritti.

Siamo fortemente contrari all’equiparazione agli hotel per quanto riguarda le norme antincendio, gli appartamenti sono proprietà privata, non sono strutture commerciali, non hanno la presenza di un responsabile per la sicurezza che ha seguito un corso come negli alberghi, non si può pretendere che un turista sappia utilizzare un estintore, ed altre criticità anche architettoniche che rendono di difficile attuazione questa norma.

Il pernottamento minimo è lesivo della concorrenza e dell’utilizzo della proprietà privata, in un mercato fortemente concorrenziale come quello turistico non serve una limitazione, che porterebbe ad un innalzamento dei prezzi, è il mercato stesso che si autoregola, se non c’è domanda sufficiente le locazioni che non potranno sostenere i costi chiuderanno spontaneamente.

Il legislatore perde di vista quello che dovrebbe essere il punto fondamentale cioè l’ospite. L’Italia deve puntare sul turismo perché è una voce importante per il PIL, crea un indotto notevole e queste norme vanno contro tutto questo, e saranno un incentivo ad operare in nero.

Quello che serve è una seria battaglia contro gli abusivi e una riforma del mercato della locazione che tenga conto sia degli interessi dei proprietari che degli inquilini, solo così si potrà far fronte alla carenza di case in affitto, a cui il fenomeno affitti brevi contribuisce in minima parte.

IL PARERE DEL DOCENTE ESPERTO IN ECONOMIA DI FLUSSI TURISTICI SUL DDL AFFITTI BREVI

In allegato il pdf con l’intervista al quotidiano l’Arena del 1 giugno 2023 al docente JanVan Den Berg, esperto di flussi turistici all’Università Ca’ Foscari e studioso di economia turistica, che riporta il dibattito su dati reali e considerazioni concrete

INTERVENTO DEL NOSTRO AVVOCATO SUL DDL AFFITTI BREVI

Riportiamo il contenuto dell’intervento fatto dal nostro avvocato Edoardo Giacino sul suo sito

https://www.studiogiacino.it/approfondimenti-legali/ddl-santanche-locazioni-turistiche/#page-content

Da alcuni mesi il Paese stava attendendo una nuova normativa nazionale di disciplina del fenomeno delle locazioni abitative con finalità turistiche.

Grandi le attese degli operatori del settore. Da un lato albergatori e sindaci delle c.d. “città ad alta intensità abitativa” reclamavano una regolamentazione che arginasse un fenomeno negli ultimi anni sempre più aumentato. Dall’altro i locatori turistici, che attendevano trepidanti la pronuncia del Ministro Santanchè in materia.

Il DDL Santanchè: che cosa prevede

L’iniziale idea che era circolata indicava, principalmente, una limitazione della possibilità locatizia a 120 giorni, dando la possibilità ai comuni di regolamentarne temporalmente i relativi periodi.

Il 30 maggio l’Ufficio Legislativo del Ministero del Turismo ha licenziato una bozza di DDL a firma del Ministro Santanchè con le seguenti novità:

Art. 3. Adozione di un codice identificativo nazionale – CIN da affiggere all’ingresso dell’immobile e sui relativi portali di pubblicazione (Booking, Airbnb etc.etc.) In caso di trasgressione le multe vanno da € 300,00 a 3.000,00 per la mancata affissione e da € 500,00 a 5.000,00 in caso di mancanza del codice.

Art. 4. Limitazione del soggiorno minimo a due notti ad eccezione dei nuclei familiari composti da un genitore e tre figli.

Tale limitazione viene applicata alle sole città c.d. “ad alta densità abitativa” con una popolazione residente di oltre 5.000 abitanti.

Art. 5. Obbligo di presentazione SCIA presso lo Sportello Unico Attività produttive per chiunque svolga l’attività in forma imprenditoriale. Nel caso di violazione del relativo obbligo le sanzioni previste vanno da € 2.000,00 a 10.000,00

Insoddisfazione per entrambi i fronti e grande preoccupazione per i locatori turistici in merito alla limitazione della locazione ad un minimo di due notti.

La domanda che ci si pone è quella inerente le reali conseguenze della violazione del DDL? Cosa accadrebbe al locatore che offrisse sui portali il proprio appartamento per la singola notte?

A livello sanzionatorio nessun rischio, se non la “nullità”!

Che significa? Cosa accadrebbe all’atto pratico?

La nullità interesserebbe il solo rapporto contrattuale interno fra gestore ed ospite con relativa facoltà di quest’ultimo di pretendere l’estensione del soggiorno da una a due notti al grido…”non potevi farlo e ora mi piazzo qua un altro giorno!”

Al contempo non si comprende quali risvolti pratici possa avere la “discriminazione” inerente la composizione del nucleo familiare degli ospiti. Un single non potrebbe soggiornare una notte a differenza del genitore con tre figli; questioni che sicuramente finiranno con l’interessare il Parlamento e gli operatori del diritto.

All’atto pratico le conseguenze dirette del Decreto Santanchè riguardano i rapporti fra ospite e gestore senza alcun rischio sanzionatorio per quest’ultimo se non quelli inerenti il codice identificativo o la presentazione SCIA per le Partite Iva.

Varie, quindi, le problematiche che il Parlamento dovrà affrontare al fine di trovare una soluzione che riesca a dare soddisfazione a tutti, armonizzando le norme nazionali già esistenti. Se vuoi saperne di più, o ricevere una consulenza in materia di locazioni turistiche, contatta i professionisti del nostro studio legale a Verona attraverso il modulo o la pagina contatti. Per fugare ogni dubbio, e ricevere assistenza esperta dai nostri professionisti.

INTERVISTA DE L’ARENA AL PRESIDENTE SUL DD AFFITTI BREVI

In allegato la pagina con l’intervista del quotidiano locale nel numero del 1 giugno 2023 con il parere del presidente sul nuovo ddl Affitti Brevi

https://www.locatur.org/sites/default/files/2023-06/lArena1Giugno2023%5B1%5D.pdf

LA BOZZA DEL DDL SANTANCHÈ

Da giorni sta girando una bozza del DDL del ministro Santanchè per la disciplina degli affitti brevi.

Il disegno di legge ha luci e ombre, i lati positivi sono il codice nazionale con la banca dati, che si spera gestita a livello centrale e non regionale, con l’obbligo anche per le OTA di inserirlo come campo obbligatorio negli annunci, e il codice ATECO per i property manager, finalmente riconosciuti a livello legislativo.

Il lato negativo è il pernottamento minimo di 2 gg, una norma che oltre a danneggiare il turista (che succede se non trova posto in altre strutture tipo hotel , b&b, ecc.) danneggia anche l’host, che deve rinunciare al target di coloro che hanno bisogno di una camera o di un appartamento per una sola notte. Un limite che riteniamo ai limiti della costituzionalità, e che crea una disparità tra una famiglia numerosa e chi ha meno di due figli, non si capisce la ratio di questa eccezione.

Speriamo che in Parlamento venga posto rimedio a questa stortura che non ha nessun senso.

Di seguito un articolo tratto da https://www.extralberghiero.it/la-bozza-del-ddl-santanche-minimum-stay-cin-multe-fino-a-10-000-euro-e-codice-ateco-le-novita-per-le-locazioni-turistiche/5665/?fbclid=IwAR0ufOIUXxIATiEINhe38sZz6_nmTrS1vg4egj_NholAOi_hQFmUjB07CAE

LA BOZZA DEL DDL SANTANCHÈ

È stata diffusa una prima bozza di quello che sarà il decreto legge Santanché per la regolamentazione degli affitti brevi: quella che si temeva potesse essere una stangata per il settore, lo è sicuramente in tema di sanzioni per chi non rispetta le regole, ma da una prima analisi, queste sono meno stringenti di quelle che ci si aspettava. Nel testo, che si compone di 7 articoli e che, ricordiamo, non è ancora definitivo (ma possiamo confermare sia autentico) è stato ripreso il lavoro fatto a suo tempo dal ministro leghista Centinaio con il codice identificativo unico nazionale e la banca dati delle strutture ricettive nell’articolo tre (i primi due definiscono le finalità e gli ambiti di intervento del decreto). Il decreto stabilisce, infatti, che tutti i codici identificativi regionali saranno sostituiti da un unico codice nazionale, il CIN che dovrà essere indicato fuori dalla proprietà immobiliare e in tutti gli annunci di affitto. Le pene per chi non rispetta questa regola sono una sanzione pecuniaria da euro 300 ad euro 3.000 e l’immediata rimozione dell’annuncio irregolare. Inoltre chiunque concede in locazione un immobile ad uso abitativo per finalità turistiche privo di CIN è punito con la sanzione pecuniaria da euro 500 ad euro 5.000. Ma qui nulla di nuovo quindi sotto il sole, anzi: i codici identificativi sono diffusi in tutte le regioni e da più parti si auspicava un intervento che facesse ordine: peraltro il provvedimento analogo voluto da Centinaio non aveva mai visto realizzato il decreto attuativo a causa del cambio di governo.

Nell’articolo quattro arriva invece la novità che il governo considera forse più rilevante: la limitazione dei soggiorni a un minimo di due notti nei centri storici delle città metropolitane e, facoltativamente, in tutte le città considerate a densità turistica alta e molto alta: si tratta circa di un migliaio di comuni dove saranno i sindaci a stabilire se si dovrà porre questo limite per le sole locazioni turistiche. La limitazione non si applica comunque ai borghi con meno di 5000 abitanti e se a soggiornare è una famiglia con 3 o più figli. La ratio di questa legge nasce dall’obiettivo più volte sbandierato dal governo di impedire lo svuotamento dei centri storici delle città e per questo sarà molto pubblicizzata. In realtà l’impatto sulle locazioni turistiche, così come sull’overtourism, è di per sè molto basso: i soggiorni di una notte sono solo il 5% del totale, quelli nei centri storici ancora di meno. Difficile poi pensare che una riduzione dei soggiorni del 5% possa ridurre l’overtourism o convincere un proprietario ad affittare a lungo termine. Tipicamente l’extralberghiero ha sempre avuto un soggiorno medio superiore al turismo alberghiero, senza contare che spesso chi causa overtourism, come escursionisti e crocieristi, di solito neanche dorme nelle destinazioni. La norma che invece si temeva maggiormente, fortemente richiesta da alcuni sindaci, è quella di una limitazione del numero massimo di giorni all’anno in cui è possibile affittare a breve termine il proprio appartamento: di questo per ora non c’è traccia. Dal nostro punto di vista, giustamente, perché sarebbe una norma lesiva della concorrenza e che rischierebbe di non passare nemmeno il controllo del Garante, ma non possiamo escludere che la discussione su questo punto non sia ancora conclusa.

L’ARTICOLO 5 DEL DDL SANTANCHÈ

L’articolo 5, stabilisce infine, l’obbligo di registrazione al SUAP per le locazioni, pena una multa da 2000 a 10mila euro, e l’obbligo per l’ISTAT di creare, entro 30 giorni dalla pubblicazione del decreto, un codice ATECO specifico per le locazioni turistiche imprenditoriali: una misura che finalmente porrebbe fine a un vuoto normativo. Da vedere come sarà attuata e se anche codici ateco pre-esistenti dovranno passare al nuovo. Da verificare, infine, la convenienza per i forfettari di questo nuovo codice.

Su questa bozza che sta circolando tra gli addetti ai lavori ma è ancora suscettibile di modifiche abbiamo chiesto un commento a Marco Celani, presidente di AIGAB, associazione italiana dei property manager: “Il legislatore introduce, o meglio riafferma l’obbligatorietà di un codice identificativo nazionale, il CIN, che viene chiarito, può essere chiesto dal proprietario o da un gestore. Si tratta di un importante riconoscimento al ruolo dei gestori che esplicitamente possono, come già avviene in molte regioni italiane, diventare gli intestatari del CIN, sbarrando la strada ad alcune amministrazioni che oggi vietano incomprensibilmente ai gestori che agiscono in forza di un contratto con i proprietari quali loro delegati nella gestione dell’immobile. Un elemento di novità è che il DDL stabilisce che il codice identificativo nazionale sostituisce quello regionale, anche quando ne è stato assegnato uno, affermando la supremazia del diritto del ministero del turismo a centralizzare l’attività di raccolta informazioni”.

“L’art 5 – prosegue Celani – se correttamente interpretato stabilisce il riconoscimento formale del ruolo del gestore professionale, non tanto con l’obbligo di segnalazione certificata di inizio attività, già in vigore dal 1990 e assolto dai gestori professionali, ma con la richiesta all’ISTAT di fornire un codice ATECO specifico che finalmente identifichi la categoria. Questo ci appare come uno degli aspetti più importanti della normativa in quanto finalmente la categoria potrà essere misurata, riconosciuta e qualificata come un alleato delle istituzioni nella gestione di un patrimonio che produce reddito e sempre di più sarà valorizzata come un elemento portante della componente turistico ricettivo

dell’industria turismo italiana”.

In allegato il testo della bozza che sta circolando dal 23 maggio scorso:

https://www.locatur.org/sites/default/files/2023-05/DDL-locazioni-turistiche-23.05.23.pdf

REAZIONE AL DDL AFFITTI BREVI TG VERONA 31052023

Ulteriore documento da consultare: https://tgverona.telenuovo.it/attualita/2023/05/31/stretta-sugli-affitti-brevi-minimo-due-notti-le-reazioni-al-ddl-video

PRESTAZIONI OCCASIONALI NELL’EXTRALBERGHIERO

Possibili due regimi fiscali e contributivi completamente diversi, secondo la natura della prestazione. Focus sui co-host e sulle collaborazioni per le piccole attività turistiche. Sanzioni severe, ma anche importanti agevolazioni fiscali, spesso non utilizzate. Non più valido il limite dei 30 giorni

Con questo articolo Extralberghiero.it approfondisce gli aspetti del rapporto di lavoro occasionale nel settore extralberghiero, una materia importantissima, vista la piccola dimensione media delle imprese.

Se ne occupano Maria Vinciguerra, consulente del lavoro già titolare di strutture ricettive, insieme a Sergio Lombardi, che è autorizzato alla consulenza del lavoro dalla L. 12/1979.

Per cominciare, esistono due diverse forme di prestazione occasionale, che hanno natura completamente differente fra loro. Queste due forme di collaborazione, che hanno trattamenti fiscali e previdenziali molto diversi, sono spesso confuse fra loro e impropriamente applicate.

LE DUE DIVERSE FORME DI COLLABORAZIONE OCCASIONALE

- prestazione occasionale “subordinata”

- prestazione occasionale di lavoro autonomo

Mentre le prestazioni occasionali “subordinate” (1) vengono svolte sotto la direzione del committente, le prestazioni autonome occasionali (2) non hanno vincolo di subordinazione o di coordinamento.

NATURA DELLA PRESTAZIONE

Proviamo ad applicare al mondo del turismo questi principi, naturalmente escludendo i lavoratori dipendenti e i lavoratori autonomi con partita Iva, ed i rapporti di lavoro in cui il datore di lavoro non ha una partita Iva.

Sono sicuramente sotto la direzione del committente e quindi inquadrabili nella prestazione “subordinata”:

- Personale di pulizia,

- Addetti al ricevimento (check-in/check-out),

- i relativi controller, che anch’essi operano in modo esecutivo in schemi organizzativi del committente (le prenotazioni e le procedure di controllo e supervisione),

- Addetti all’assistenza clienti,

- Factotum.

Mentre hanno elementi di lavoro autonomo:

- Co-host,

- Fotografi,

- Home stager,

- Addetti al revenue,

- Webmaster,

- Specialisti SEO.

LIMITI REDDITUALI

- la prestazione occasionale “subordinata” ha per il collaboratore un limite reddituale di 2.500 euro per ogni datore di lavoro e un tetto massimo di 5 mila euro lordi;

- la prestazione occasionale di lavoro autonomo non ha un tetto massimo: la soglia di 5 mila euro netti comporta solo la contribuzione Inps.

I limiti di reddito annuali validi per la prestazione occasionale “subordinata” sono i seguenti:

- 5.000 euro totali per ciascun collaboratore occasionale “subordinato” (ma non oltre 2.500 euro con lo stesso datore di lavoro);

- ogni datore di lavoro può comunque pagare compensi totali annuali per prestazioni occasionali “subordinate” non superiori a 10.000 euro;

- le prestazioni occasionali “subordinate” possono essere utilizzate solo da datori di lavoro che hanno fino a 10 dipendenti;

- oltre 10 dipendenti a tempo indeterminato non è possibile utilizzare la prestazione occasionale.

COMPENSO MINIMO

La prestazione occasionale “subordinata” è anche soggetta ad una retribuzione minima oraria, pari a 9 euro e ad una retribuzione minima giornaliera di 36 euro.

ULTERIORI AGEVOLAZIONI

In alcuni casi, i compensi per le prestazioni occasionali “subordinate” sono computati al 75%, e quindi il tetto diventa di 3.333,33 euro per ogni datore di lavoro e 6.666,66 euro totali all’anno. L’agevolazione compete quando le prestazioni sono svolte dai seguenti soggetti:

- titolari di pensione di vecchiaia o di invalidità;

- giovani con meno di venticinque anni di età, se regolarmente iscritti a un ciclo di studi scolastici o universitari;

- disoccupati;

- percettori di prestazioni di sostegno del reddito.

LIMITE DI UTILIZZO

Oltre al tetto dei 5.000 o 6.666 euro, bisogna considerare il numero massimo di ore all’anno per la prestazione occasionale subordinata, che è pari a 280 ore per lavoratore. Se viene superato il limite di 280 ore, il rapporto di prestazione occasionale subordinata si trasforma in un rapporto di lavoro subordinato full time a tempo indeterminato.

Il contratto di lavoro autonomo occasionale invece non ha un limite massimo di durata del rapporto nell’anno, né un limite massimo annuale di reddito pari a 5mila euro. Il limite dei 5 mila euro obbliga solo al pagamento dei contributi INPS.

TASSAZIONE

Se in questa prima parte dell’analisi si è già compreso che la prestazione occasionale in molti rapporti di lavoro nel turismo non è correttamente applicata, è al momento della tassazione che emergono altri errori.

Le due diverse prestazioni hanno infatti regole completamente diverse:

- la prestazione occasionale “subordinata” è completamente esente da tassazione (entro i 5 mila euro all’anno);

- la prestazione occasionale di lavoro autonomo è soggetta ad una ritenuta d’acconto al 20%, con successiva tassazione in sede di dichiarazione dei redditi.

CONTRIBUZIONE

Mentre la prestazione occasionale di lavoro autonomo è esente da contribuzione fino a 5.000 euro, la prestazione occasionale subordinata è soggetta a contribuzione a carico del datore di lavoro fin dall’inizio del rapporto.

Si applicano alla prestazione occasionale subordinata le seguenti aliquote:

– contribuzione alla Gestione separata INPS: 33,0%

– premio assicurativo INAIL: 3,5%

– oneri di gestione INPS: 1%

ESEMPIO

Prestazione occasionale subordinato per 100 ore

Compenso minimo: 9 euro/ora

Compenso totale: 900 euro

Costo per il datore di lavoro: 900 euro + 300 euro contributi INPS + 31,50 euro premio INAIL + 90 euro oneri gestione INPS

Costo totale per il datore di lavoro = 1.321,50 euro

OBBLIGHI

Per entrambe le forme di prestazione occasionale, è obbligatoria una Comunicazione iniziale preventiva al rapporto, con cui il datore informa della sua volontà di utilizzare la prestazione.

MODALITA’ DI PAGAMENTO DEI COMPENSI

Mentre per la prestazione occasionale autonoma il pagamento avviene in modo diretto al lavoratore attraverso modalità tracciabili, nel caso della prestazione occasionale subordinata, il pagamento del compenso non è diretto, e va fatto con il modello F24 Elementi identificativi (ELIDE) o con carta di credito o di debito e pagamento sul circuito PagoPA.

INCASSO DEI COMPENSI

Per la prestazione occasionale subordinata, il compenso al lavoratore verrà pagato dall’INPS entro il giorno 15 del mese successivo a quello di svolgimento della prestazione. Attraverso la piattaforma informatica, il prestatore potrà acquisire il prospetto paga mensile, con evidenza dei dati identificativi dei datori di lavoro,

dei compensi e della contribuzione INPS/INAIL.

ESCLUSIONI

Dal 1° gennaio 2023, è vietato l’utilizzo del Contratto di prestazione occasionale per le imprese operanti nel settore dell’agricoltura, come ad esempio gli agriturismi.

SANZIONI

I datori di lavoro che non comunicano i rapporti di lavoro occasionali “subordinati” sono soggetti alla sanzione da 500 a 2.500 euro per ogni giornata lavorativa non comunicata, oltre che al rischio di avere in casa un rapporto di lavoro indefinito e contestabile anche dal lavoratore stesso.

Stessa sanzione da 500 a 2.500 euro per le prestazioni di lavoro autonomo occasionale, ma “solo” per ogni rapporto non comunicato.

URBAN LEGEND

Esiste una leggenda metropolitana, secondo cui le case vacanze, i bed&breakfast e le strutture ricettive non imprenditoriali rappresentano una prestazione occasionale e, oltre certi limiti, comportano l’iscrizione all’INPS.

FALSO: anche se i redditi prodotti da CaV, B&B e simili strutture ricettive non imprenditoriali rientrano nella classificazione dei Redditi Diversi (Art. 67 TUIR), per essi non esiste attualmente un criterio di imprenditorialità basato sul reddito o sui giorni di attività nell’anno e, conseguentemente, i titolari non sono soggetti a nessun obbligo contributivo.

Restano invece molte le regioni in cui è prevista una chiusura stagionale obbligatoria per queste strutture extralberghiere. Ricordiamo con l’occasione che per CaV e B&B la cedolare secca non è mai ammessa: vanno tassate solo con Irpef deducendo i costi inerenti.

FREE INFOGRAFICA

In realtà molte di queste regole non sono una novità, ma sono sicuramente passate inosservate e inapplicate per tanti operatori, con conseguenti rischi. In allegato è possibile scaricare un’infografica gratuita con una utile sintesi delle regole della collaborazione occasionale nelle due modalità.

Ringraziamo Sergio Lombardi, Presidente dell’Osservatorio sul Turismo dell’Ordine dei Dottori Commercialisti di Roma, autore di Extra Book e docente di Extra Academy, e vanta importanti incarichi e pubblicazioni anche in materia di rapporto di lavoro.

https://www.extralberghiero.it/prestazioni-occasionali-nellextralberghiero-limiti-tassazione-e-contribuzione-free-infografica/5535/?fbclid=IwAR3se64Wgn6cJwchdVk3mSNI-WTtpYGqLkyEg_YsOo4TXtELpg4h3R5ZExg

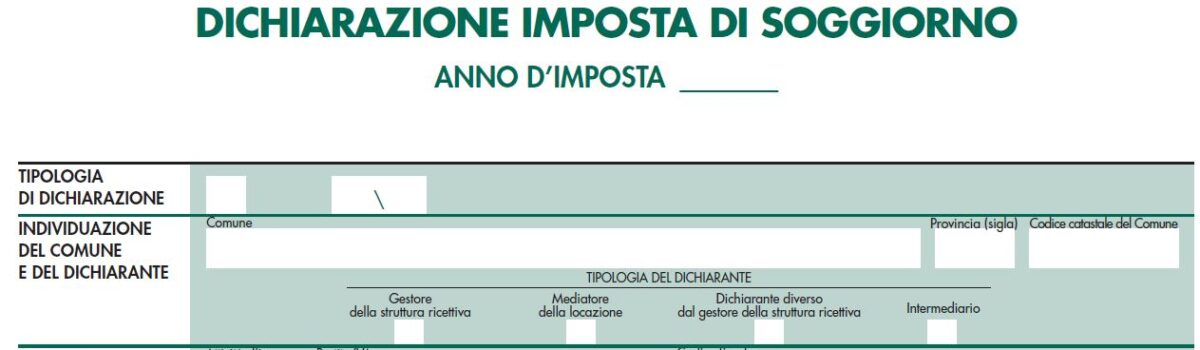

DICHIARAZIONE IMPOSTA SOGGIORNO 2022 AGENZIA DELLE ENTRATE

L’adempimento unico annuale per l’imposta di soggiorno va assolto entro il 30 giugno 2023. Apertura piattaforma l’8 maggio. L’obbligo vale anche per property manager, agenzie immobiliari e locazioni turistiche

AGGIORNAMENTO DEL 9/5/2023

Il MEF Dipartimento Finanze ha emesso un comunicato confermando che dall’8 maggio è disponibile l’applicazione web per la Dichiarazione dell’imposta di soggiorno per l’anno di imposta 2022.

Il comunicato è presente a fine articolo.

Dopo il travagliato cambio di formato che nel 2022 ha tenuto tutti inchiodati allo schermo per capire a chi e quando dichiarare i dati annuali dell’imposta di soggiorno, si avvicina anche nel 2023 la scadenza della dichiarazione annuale, con grandissima attenzione di tutti gli operatori turistici sull’argomento.

TERMINI

La dichiarazione annuale dell’imposta di soggiorno va presentata entro il 30 giugno 2023.

PIATTAFORMA DI PRESENTAZIONE DELL’IMPOSTA DI SOGGIORNO

La dichiarazione va presentata sull’applicazione web rilasciata l’anno scorso nell’area servizi telematici dell’Agenzia delle Entrate, selezionando fra i servizi “Dichiarazione telematica per l’imposta di soggiorno”.

La piattaforma consente dall’8 maggio di presentare le dichiarazioni relative al 2022, mentre è ancora attiva ora per le dichiarazioni tardive e rettificative per il 2020 e 2021.

OGGETTO DELL’ADEMPIMENTO

I dati dell’imposta di soggiorno da dichiarare entro il 30 giugno sono quelli relativi all’anno 2022.

Se sono state omesse lo scorso anno le dichiarazioni 2020 e 2021, o se si intende rettificare i dati trasmessi, il termine è sempre il 30 giugno 2023 e la piattaforma è la medesima.

SANZIONI

Per l’omessa o infedele presentazione si applica la sanzione amministrativa dal 100 al 200 per cento dell’imposta di soggiorno dovuta annualmente.

Attenzione: per imposta di soggiorno si intende quella totale movimentata, non solo quella riscossa, che attualmente è minimale, visti gli accordi di Airbnb con numerosi comuni fra i circa mille che applicano questa imposta.

Si raccomanda quindi di non rischiare le maxisanzioni e di adempiere all’obbligo nei termini, mettendo a posto se necessario con l’occasione anche la situazione 2020 e 2021, perché quei dati verranno presto incrociati con quelli dei comuni e dei portali OTA, anche sul nuovo sistema di informazioni fiscali DAC7. Per verificare se siete obbligati o esonerati per il 2020-2021, verificate le FAQ del MEF presenti alla fine di questo articolo, mentre per il 2022 sono obbligati tutti i soggetti.

SOGGETTI TENUTI ALLA PRESENTAZIONE

A differenza del Modello 21 e della equipollenza transitoria dell’anno scorso, questa nuova dichiarazione è obbligatoria anche per le locazioni turistiche.

Se la depenalizzazione dell’imposta di soggiorno ha eliminato la figura dell’agente contabile, oggi con l’equiparazione come responsabili d’imposta, i titolari di strutture ricettive e di locazioni turistiche sono tutti tenuti a presentare la nuova dichiarazione annuale

Quest’anno non contano le comunicazioni periodiche al comune (mensili, bimestrali, trimestrali…), o quelle annuali che alcuni comuni hanno comunque preteso: per ora non ci sono esoneri dalla nuova dichiarazione del 30 giugno.

Lo chiariscono in modo lapidario le FAQ nn. 8 e 9, che distinguono il 2020-2021 (periodo di introduzione del nuovo formato e quindi di tolleranza) dall’anno 2022.

Considerato che per il 2020-2021 si trattava del primo anno di applicazione, i soggetti che avevano già presentato una dichiarazione/comunicazione al comune, non sono stati per quelle annualità obbligati a presentare la nuova dichiarazione annuale.

Ma “al di fuori di tale caso (e quindi dal 2022), è chiaro che il contribuente dovrà utilizzare esclusivamente il nuovo modello ministeriale per la dichiarazione dell’imposta o del contributo di soggiorno“.

Addirittura, la dichiarazione deve essere comunque presentata anche in assenza di presenze nell’anno 2022, al fine di consentire al comune lo svolgimento dell’attività di controllo (FAQ n. 27).

Resta da verificare se i soggetti con un unico intermediario non residente che sicuramente non presenterà la dichiarazione annuale (il portale OTA), sono ancora esonerati, parzialmente esonerati o tenuti alla presentazione. La FAQ n. 27 in questo sembra contraddire le FAQ nn. 6 e 7.

PROPERTY MANAGER

Mentre si comincia a parlare di riconoscimento della professione (ma la strada è ancora molto lunga), i property manager che operano in mandato sono obbligati a presentare una doppia dichiarazione: una per conto dei propri clienti e un’altra come intermediari, tra l’altro una dichiarazione per ogni comune in cui sono presenti gli immobili.

Purtroppo nello schema attuale i property manager possono trasmettere solo la propria dichiarazione e non quelle dei proprietari. I property manager non possono infatti selezionare nella dichiarazione annuale nel portale Agenzia Entrate l’opzione intermediari, che è riservata solo agli intermediari fiscali autorizzati, cioè ai commercialisti e ai CAF. La presentazione da parte di property manager, co-host e altri intermediari turistici, della dichiarazione dell’imposta di soggiorno dei clienti selezionando l’opzione “intermediari” comporterebbe, oltre alle sanzioni per esercizio abusivo della professione, anche la nullità della dichiarazione dei singoli proprietari, che riceverebbero così comunque le maxi sanzioni dal 100% al 200%. I medesimi obblighi e limitazioni valgono per gli altri soggetti che gestiscono prenotazioni (agenzie immobiliari, portali, app e intermediari di fatto).

CRITICITÀ DELLA COMPILAZIONE DELL’IMPOSTA DI SOGGIORNO

La compilazione della dichiarazione lo scorso anno ha evidenziato diversi punti di difficoltà, fra cui il formato trimestrale dei dati, la ripartizione per comune e l’impossibilità di gestire tariffe variabili o forfettarie, previste da alcuni comuni.

Altro passaggio delicato è stato quello delle dichiarazioni multiple (v. FAQ).

Per un ripasso, a fine articolo trovate anche le istruzioni del modello.

Preparate i dati e lo Spid, perché il 30 giugno si avvicina!

Ringraziamo Sergio Lombardi, Presidente dell’Osservatorio sul Turismo dell’Ordine dei Dottori Commercialisti di Roma, autore di Extra Book e docente di Extra Academy

https://www.extralberghiero.it/il-ritorno-del-modello-22-scadenze-istruzioni-sanzioni-e-faq/5390/

IL DAC7 ORA È LEGGE E RIGUARDA TUTTI

Recepito nel nostro ordinamento il DAC7. Numerose le categorie monitorate o obbligate al monitoraggio. Rivoluzione nei contratti di property management e di hosting

Con la pubblicazione in Gazzetta Ufficiale, è stata recepita nel nostro ordinamento la direttiva DAC7 sulle piattaforme digitali, comprese quelle turistiche.

Diventa ora impossibile evadere le tasse per gli host e co-host delle locazioni turistiche e strutture turistiche che operano online, ma anche per tutti gli intermediari (property manager, portali, app, agenzie immobiliari) e host di esperienze.

Rivediamo insieme le nuove regole e i principali impatti sugli operatori, emersi in occasione del primo convegno in Italia sul DAC7, organizzato dall’Osservatorio sul Turismo dell’Ordine dei Dottori Commercialisti di Roma.

La nuova direttiva comunitaria obbliga tutte le piattaforme digitali in Europa a trasmettere al Fisco tutti i dati dal 1/1/2023 sulle transazioni, completi di nominativi dei beneficiari dei pagamenti, codici fiscali, dati catastali degli immobili, coordinate (Iban) del conto bancario e informazioni complete sulle altre opzioni di pagamento (Paypal, carte virtuali e conti esteri), ed anche tutte le proprie commissioni e provvigioni. Nel precedente articolo sul DAC7 abbiamo parlato delle categorie a rischio a causa dell’attuale organizzazione dei dati sui titolari degli account presenti sui portali OTA.

Sono coinvolte nel monitoraggio DAC7 tutte le categorie del turismo extralberghiero. I dati trasmessi all’Agenzia delle Entrate riguardano:

- Host

- Co-Host

- Property Manager

- Portali

- App

- Agenti immobiliari

- Experience

CATEGORIE ESCLUSE DAL DAC7

I dati dei piccolissimi operatori e di quelli grandissimi non sono compresi nel monitoraggio DAC7.

Sono infatti esclusi dalla comunicazione dei dati:

- i soggetti con meno di trenta prenotazioni all’anno o con meno di 2.000 euro di incassi lordi;

- i soggetti con più di duemila prenotazioni.

PORTALI E INTERMEDIARI: RIVOLUZIONE NEI CONTRATTI

Sia i property manager che i gestori di piattaforme ed app su cui vengono pubblicati gli annunci con gli immobili turistici dovranno introdurre specifiche clausole nei contratti con gli host. Se ciò non viene fatto, sono previste sanzioni per garantire il rispetto delle procedure e degli obblighi di comunicazione.

In particolare, l’intermediario turistico (property manager, titolare del portale o dell’app, agente immobiliare), è obbligato ad inserire nel contratto con l’host una clausola unilaterale in base alla quale, se l’host non fornisce le informazioni richieste dopo la richiesta iniziale e soli due solleciti, il profilo dell’host viene chiuso e viene vietato di reiscriversi alla piattaforma.

Sanzione alternativa: la piattaforma trattiene i compensi dell’host e non li eroga finché non vengono fornite le informazioni richieste.

E’ facile comprendere che tutti i portali e property manager dovranno adeguare i loro contratti e le loro procedure, a causa di:

- severità delle sanzioni,

- universo degli host monitorati (praticamente tutti),

- vastità delle informazioni richieste (nominativi dei beneficiari dei pagamenti, codici fiscali, dati catastali degli immobili, coordinate Iban del conto bancario e informazioni complete sulle altre opzioni di pagamento – Paypal, carte virtuali e conti esteri).

EXPERIENCE E AUTORIZZAZIONI DEL DAC7

Le segnalazioni DAC7 dei portali obbligati (Airbnb Experience, GetYourGuide e simili) faranno emergere molte attività di travel experience sommerse.

Si segnala con l’occasione nelle ultime settimane una forte riduzione della presenza di Airbnb nel mercato delle travel experience, con il portale Airbnb Experience messo in secondo piano e l’impossibilità di pubblicare nuove esperienze sulla piattaforma.

Oltre a contestazioni fiscali sui redditi non dichiarati, gli operatori delle esperienze (Experience Host) che non hanno tutte le autorizzazioni a posto per la loro attività, rischiano anche sanzioni amministrative.

Per inquadrare la forma di reddito prodotta dai “segnalati” DAC7, l’Agenzia delle Entrate effettuerà delle verifiche presso le Camere di Commercio, in molti casi senza trovare attività registrate.

Una bella stratificazione di sanzioni, perché quando le attività generano redditi importanti, possono essere considerate comunque professionali anche se non sono ufficiali, e quindi vedersi contestata l’applicazione dell’Iva. Ciò vale anche per le experience, oltre che per l’hospitality.

L’autore dell’articolo sta monitorando la direttiva DAC7 dal 2020.

Ringraziamo Sergio Lombardi, Presidente dell’Osservatorio sul Turismo dell’Ordine dei Dottori Commercialisti di Roma, autore di Extra Book e docente di Extra Academy

https://www.extralberghiero.it/il-dac7-ora-e-legge-e-riguarda-tutti-host-co-host-property-manager-experience-e-portali/5319/?fbclid=IwAR3WZDiFU9AOrNFELQV3yJE4pjW9V1ZFy1GrGGZiJZu4PMViesB3p1y_WxM

IN SARDEGNA LA PRIMA CONTESTAZIONE CON INCROCIO DEI DATI FISCALI

Ecco il primo caso in Italia di incrocio dei dati fiscali con il sistema SIATEL e la relativa prima contestazione. Sanzioni severe e termini molto ampi per le contestazioni da parte dei Comuni

Trema il sommerso dell’extralberghiero: è infatti già operativo l’incrocio dei dati fiscali per le strutture ricettive e per le locazioni turistiche che mette in relazione pernottamenti e versamenti dell’imposta di soggiorno. La Skynet del Fisco ha preso coscienza, l’intelligenza artificiale dell’anagrafe tributaria è ora in grado di associare le comunicazioni ad Alloggiati Web con i dati sull’imposta di soggiorno dichiarata e versata ai Comuni, e di conseguenza ricavando i dati sull’imposta non dichiarata o versata.

Abbiamo visionato in anteprima la prima contestazione in Italia basata sul sistema SIATEL, datata 7 aprile 2023, con cui un Comune della Sardegna comunica ad una struttura ricettiva che l’esame dei dati ha “evidenziato un consistente numero di presenze di ospiti nel corso della stagione turistica 2022 nei mesi da aprile a ottobre in numero significativamente superiore rispetto al numero dei pernottamenti tassabili dichiarati a questo comune al fine dell’imposta di soggiorno“. (v. documento a fine articolo)

TERMINI DI ACCERTAMENTO

La contestazione inviata al gestore della struttura, che è rimasto naturalmente molto sorpreso, era prevista dal Decreto Crescita (DL 34/2019), che istituì la banca dati delle strutture ricettive e degli immobili destinati alle locazioni brevi.

Esattamente quattro anni dopo, il sistema di incrocio dei dati oggi è attivo, consentendo ai comuni che applicano l’imposta di soggiorno di contestare i minori versamenti ai titolari di strutture e di locazioni.

Mentre le comunicazioni SIATEL sono rapidissime (si contesta ad aprile 2023 già l’intero anno 2022), i tempi in cui l’accertamento è possibile sono molto lunghi, partendo da cinque anni per il termine ordinario, fino a sette anni nel caso di dichiarazioni omesse o mendaci (infedeli). E’ da aggiungere infine il periodo di sospensione degli accertamenti previsto a causa del Covid, per un totale che supera gli otto anni.

SANZIONI DELLA PRIMA CONTESTAZIONE